Bất kỳ cá nhân nào thu nhập phải chịu thuế thu nhập cá nhân (TNCN) đều cần phải nộp tờ khai TNCN và thanh toán thuế đúng hạn theo quy định. Để hiểu rõ hơn về quy định về Tờ khai thuế thu nhập cá nhân, Luật Thành Công mời các anh chị đọc và tham khảo bài viết dưới đây.

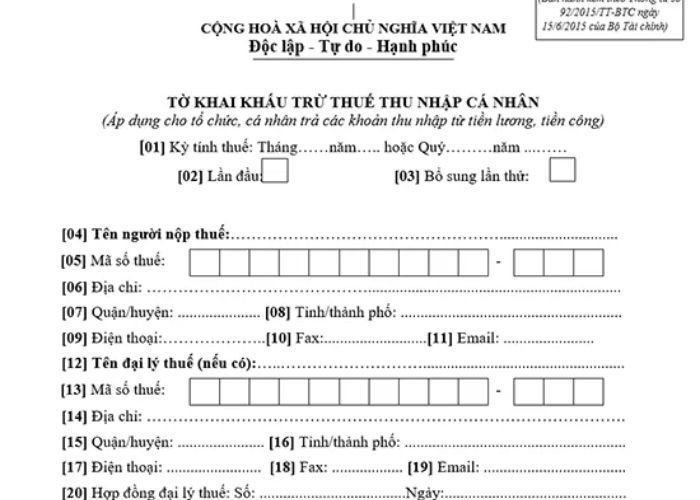

1. Cách điền Tờ khai thuế thu nhập cá nhân có thu nhập tiền lương khai thuế trực tiếp với cơ quan thuế chính xác?

Tổng số thuế thu nhập cá nhân phải nộp: Chỉ tiêu [32] = Tổng thu nhập tính thuế x Thuế suất 20%.

2. Đối tượng cần nộp Tờ khai thuế TNCN

- Cá nhân cư trú có thu nhập từ tiền lương, tiền công.

- Cá nhân có thu nhập từ chuyển nhượng bất động sản, bao gồm cả trường hợp được miễn thuế.

- Tổ chức, cá nhân trả thu nhập có khấu trừ thuế thu nhập cá nhân khai thuế theo tháng hoặc quý.

- Thu nhập từ chuyển nhượng vốn, trừ chuyển nhượng chứng khoán.

- Thu nhập từ chuyển nhượng chứng khoán cũng phải kê khai và nộp thuế.

3. Xác định nộp tờ khai thuế TNCN theo quý hay theo tháng.

Đối với tổ chức và cá nhân trả thu nhập thuộc diện khấu trừ thuế theo quy định của pháp luật thuế thu nhập cá nhân, nếu tổ chức hoặc cá nhân đó thuộc diện khai thuế giá trị gia tăng theo quý và lựa chọn khai thuế thu nhập cá nhân theo quý, hoặc cá nhân có thu nhập từ tiền lương, tiền công trực tiếp, họ sẽ khai thuế trực tiếp với cơ quan thuế và lựa chọn khai thuế thu nhập cá nhân theo quý.

Người nộp thuế thuộc diện khai thuế giá trị gia tăng theo tháng sẽ được quy định tại điểm a khoản 1 của Điều 8 Nghị định này. Nếu họ có tổng doanh thu bán hàng hóa và cung cấp dịch vụ của năm trước liền kề từ 50 tỷ đồng trở xuống, họ có quyền khai thuế giá trị gia tăng theo quý. Doanh thu bán hàng hóa, cung cấp dịch vụ sẽ được xác định là tổng doanh thu từ các tờ khai thuế giá trị gia tăng của các kỳ tính thuế trong năm dương lịch.

Tham khảo thêm: Cách tra cứu mã số thuế doanh nghiệp đơn giản năm 2023

4. Hướng dẫn cách lập tờ khai thuế TNCN theo quý & tháng trên phần mềm hỗ trợ kê khai (HTKK)

4.1. Tờ khai chính thức

Bước 1: Truy cập phần mềm hỗ trợ kê khai HTKK và chọn mục “tờ khai”.

Bước 2: Lựa chọn kỳ tính thuế theo cách sau:

- Chọn tờ khai quý nếu doanh nghiệp kê khai theo quý.

- Chọn tờ khai tháng nếu doanh nghiệp kê khai theo tháng.

- Nhấn “Đồng ý” để xác nhận.

Trong quá trình khai thuế, các chỉ tiêu quan trọng bao gồm:

[21] Tổng số người lao động: Tổng số cá nhân có thu nhập từ tiền lương, tiền công mà doanh nghiệp trả trong kỳ (quý, tháng).

[22] Cá nhân cư trú có hợp đồng lao động: Tổng số cá nhân cư trú có ký hợp đồng lao động với doanh nghiệp từ 3 tháng trở lên và đã nhận thu nhập trong kỳ tính thuế.

[23] Tổng số cá nhân đã khấu trừ thuế: 23 = 24 + 25.

[24] Cá nhân cư trú: Số cá nhân cư trú có mặt tại Việt Nam 183 ngày trở lên tính trong năm dương lịch và có nơi ở thường xuyên theo quy định của pháp luật về cư trú. Doanh nghiệp đã trả thu nhập và khấu trừ thuế cho họ.

[25] Cá nhân không cư trú: Số cá nhân không đáp ứng đủ điều kiện cá nhân cư trú và doanh nghiệp đã trả thu nhập và khấu trừ thuế cho họ.

[26] Tổng thu nhập chịu thuế (TNCT) trả cho cá nhân: Tổng thu nhập chịu thuế là tổng của [27] và [28].

[27] Cá nhân cư trú: Tổng thu nhập chịu thuế đã trả cho cá nhân cư trú trong kỳ tính thuế.

[28] Cá nhân không cư trú: Tổng thu nhập chịu thuế đã trả cho cá nhân không cư trú trong kỳ tính thuế.

[29] Tổng TNCT trả cho cá nhân thuộc diện phải khấu trừ thuế: Tổng TNCT trả cho những cá nhân thuộc diện phải khấu trừ thuế, tính bằng [30] + [31].

[30] Cá nhân cư trú: Tổng thu nhập chịu thuế trong kỳ đã trả cho cá nhân cư trú thuộc diện phải khấu trừ thuế.

[31] Cá nhân không cư trú: Tổng thu nhập chịu thuế đã trả cho cá nhân không cư trú tại Việt Nam thuộc diện phải khấu trừ thuế trong kỳ tính thuế.

[32] Tổng số thuế thu nhập cá nhân đã khấu trừ: Chỉ tiêu [32] = [33] + [34].

[33] Cá nhân cư trú: Tổng số thuế thu nhập cá nhân đã khấu trừ của các cá nhân cư trú trong kỳ tính thuế.

[34] Cá nhân không cư trú: Tổng số thuế thu nhập cá nhân đã khấu trừ của các cá nhân không cư trú trong kỳ tính thuế.

[35] Tổng thu nhập cá nhân từ tiền phí mua bảo hiểm nhân thọ, bảo hiểm không bắt buộc khác của doanh nghiệp bảo hiểm không thành lập tại Việt Nam cho người lao động: Tổng số tiền mà doanh nghiệp chi trả cho thu nhập từ các loại bảo hiểm này.

[36] Tổng số thuế thu nhập cá nhân đã khấu trừ trên tiền phí mua bảo hiểm nhân thọ, bảo hiểm không bắt buộc khác của doanh nghiệp bảo hiểm không thành lập tại Việt Nam cho người lao động: Tính bằng [35] * 10%.

Xem thêm: Bảo hiểm xã hội là gì? Các quy định về BHXH năm 2023

4.2. Tờ khai bổ sung thuế TNCN

Vào HTKK, chọn “Tờ khai bổ sung và Kê khai lại số đúng”, cách kê khai như tờ khai chính thức:

5. Mức xử phạt chậm nộp tờ khai thuế TNCN mới nhất

Quá thời hạn từ 01 ngày đến 05 ngày và có tình tiết giảm nhẹ: Phạt cảnh cáo.

Quá thời hạn từ 01 ngày đến 30 ngày: Phạt từ 2.000.000đ đến 5.000.000đ.

Quá thời hạn từ 31 ngày đến 60 ngày: Phạt từ 5.000.000đ đến 8.000.000đ.

Quá thời hạn từ 61 ngày đến 90 ngày hoặc quá thời hạn từ 91 ngày trở lên nhưng không phát sinh số thuế phải nộp: Phạt tiền từ 8.000.000đ đến 15.000.000đ.

Tìm hiểu thêm thông tin: Giảm trừ gia cảnh là gì? Các mức giảm trong năm 2023

Quá thời hạn trên 90 ngày kể từ ngày hết hạn nộp hồ sơ khai thuế, có phát sinh số thuế phải nộp và đã nộp đủ số tiền thuế, tiền chậm nộp vào ngân sách nhà nước trước thời điểm cơ quan thuế công bố quyết định kiểm tra thuế, thanh tra thuế hoặc trước thời điểm cơ quan thuế lập biên bản về hành vi chậm nộp hồ sơ khai thuế theo quy định tại khoản 11 Điều 143 Luật Quản lý thuế: Phạt từ 15.000.000đ đến 25.000.000đ.

(Thông tin theo Điều 13 Nghị định 125/2020/NĐ-CP)

Sau khi nộp tờ khai, cần theo dõi các thông báo và kết quả từ cơ quan thuế. Nếu có kiểm tra hoặc thanh tra thuế, hãy chuẩn bị thông tin cần thiết để đảm bảo tuân thủ quy định pháp luật.

Lưu ý rằng những khoản phạt có thể áp dụng nếu tờ khai được nộp trễ, do đó, quản lý thời hạn là quan trọng để tránh mất phạt không cần thiết.